Návrh zákona o konsolidaci veřejných rozpočtů (tzv. konsolidační balíček nebo též tzv. ozdravný balíček) je jedním z klíčových výstupů dohody stran vládní koalice, která byla veřejnosti finálně představena dne 11. 5. 2023. Tvoří nejvýznamnější část opatření ke snižování strukturálního deficitu státního rozpočtu a konsolidaci veřejných financí, přičemž se soustředí na ta témata, která vyžadují legislativní řešení ve formě změny zákona a která nejsou řešena v rámci samostatných projektů. Součástí odůvodnění materiálu je nicméně i stručné pojednání o změnách, které jsou z legislativního pohledu řešeny samostatně, a o změnách, které nevyžadují legislativní řešení, a lze je tedy realizovat exekutivními nástroji.

Formálním předkladatelem materiálu je Ministerstvo financí, nicméně se jedná o soubor návrhů, na kterém se podílely i ostatní rezorty a které byly na koaliční úrovni diskutovány s členy horní i dolní komory Parlamentu České republiky, přičemž myšlenkovým východiskem řady z nich byly návrhy a podněty odborné veřejnosti, zejména pak Národní ekonomické rady vlády (NERV).

Ačkoli v rámci normativního textu návrhu jsou zákony řazeny v souladu s Legislativními pravidly vlády chronologicky podle data vydání novelizovaných zákonů, pro účely obecné části důvodové zprávy jsou témata zpracována dle jednotlivých tematicky souvisejících oblastí.

Odůvodnění především ekonomického aspektu, který byl vzat v potaz při celkové skladbě jednotlivých návrhů a opatření, je součástí přiložené Závěrečné zprávy z hodnocení dopadů regulace (RIA). Vychází z myšlenky preference opatření především na výdajové straně státního rozpočtu doprovázených opatřeními na příjmové straně veřejných rozpočtů s důrazem na státní rozpočet.

Na konsolidační opatření je třeba nazírat nejen optikou krátkodobou, ale je nutné k nim přistupovat jako k investici do budoucnosti země. Podobně jako jiné investice mohou mít některé z nich své počáteční náklady a jejich přínosy se projeví v delším časovém horizontu. Hlavním přínosem je zvýšení stability systému veřejných financí a posílení příznivého proinvestičního prostředí, které podpoří blahobyt obyvatel České republiky.

Omezení a rušení daňových výjimek pro obchodní společnosti

Zrušení osvobození nepeněžních benefitů zaměstnancům – navrhuje se zrušení osvobození nepeněžních benefitů zaměstnancům, neboť jde o selektivní daňovou výjimku, kterou efektivněji uplatňují především větší zaměstnavatelé. U malých firem či živnostníků s malým počtem zaměstnanců není totiž vždy efektivní administrovat tyto daňové benefity tak, aby byly využity naplno.

Zrušení osvobození nadlimitních stravenek – s ohledem na neplnění účelu daňové výjimky se navrhuje zrušení osvobození nadlimitních stravenek. Ty dnes na rozdíl od tzv. stravenkového paušálu mohou být poskytovány bez limitu, čímž mohou tyto stravovací benefity činit řádově i stovky korun denně (tzv. manažerské stravenky). V souvislosti s tím dojde i k úpravě stravovacího paušálu tak, aby ho mohly adekvátně čerpat i osoby na delších pracovních směnách.

Zrušení odpočtu za členské příspěvky odborovým organizacím – navrhuje se zrušení odpočtu od základu daně ve formě zaplacených členských příspěvků odborům, neboť jde o vysoce selektivní výjimku. Mnozí lidé jsou členy různých neziskových organizací – např. výchova a vzdělávání mládeže, sport apod. a žádný odpočet od základu daně uplatnit nemohou. Z pohledu zásad rovnosti a spravedlnosti je obtížné zdůvodnit, proč právě jen tento jeden neziskový subjekt má právo na toto zvýhodnění.

Omezení osvobození při prodeji cenných papírů a podílů v obchodních společnostech – navrhuje se ponechat současné osvobození příjmů z prodeje cenných papírů od zdanění z příjmů fyzických osob do výše 100 000 Kč za zdaňovací období a zároveň se nově ohraničuje osvobození příjmu z prodeje cenného papíru / podílu ve společnosti při splnění časového testu 3 roky, resp. 5 let mezi nabytím a prodejem na 40 000 000 Kč na poplatníka.

Zrušení osvobození náhrady za vyvlastnění – navrhuje se narovnat stávající nerovnováhu oproti režimu odkoupení majetku, a to způsobem, který redukuje daňové výjimky. Takové řešení lépe odpovídá zásadě daňové neutrality.

Zrušení daňové uznatelnosti tichého vína jako daru do 500 Kč na reprezentaci – v současné době je umožněna daňová uznatelnost tzv. výdajů na reprezentaci, a to do výše 500 Kč při splnění dalších podmínek. Jednou z těchto podmínek je, že daný předmět není předmětem spotřební daně s tím, že daňově neuznatelný je dar zejména tabákových či alkoholických výrobků. Jedinou výjimkou je zde tiché víno, na které se toto omezení nevztahuje, což je nekoncepční a selektivní zásah (nadto lze předpokládat, že ne všechno vykázané tiché víno uplatněné jako výdaj na reprezentaci je ve výsledku opravdu darováno).

Zrušení odpočtu úhrad za zkoušky ověřující výsledky dalšího vzdělávání – návrhem se odstraní sporná oblast podpory formou daňové výjimky. Odpadne tak mj. formalistické posuzování toho, co se podle zákona rozumí „dalším vzděláváním“.

Navrhuje se zrušit možnost uplatnění nezdanitelné části základu daně z titulu úhrady za zkoušky ověřující výsledky dalšího vzdělávání podle zákona č. 179/2006 Sb., o ověřování a uznávání výsledků dalšího vzdělávání a o změně některých zákonů, ve znění pozdějších předpisů (dále jen „zákon o uznávání výsledků dalšího vzdělávání“).

Pro možnost uplatnění odpočtu podle § 15 odst. 8 zákona o daních z příjmů je rozhodující, zda se jedná o zkoušky ve smyslu zákona o uznávání výsledků dalšího vzdělávání a zda úhrady za tyto zkoušky nebyly hrazeny zaměstnavatelem nebo nebyly uplatněny jako výdaj podle § 24 odst. 2 písm. zo) zákona o daních z příjmů poplatníkem s příjmy ze samostatné činnosti. Zároveň zákon o daních z příjmů stanoví maximální výši tohoto odpočtu za zdaňovací období, a to 10 000 Kč. V případě poplatníka, který je osobou se zdravotním postižením, se tento limit navyšuje tak, že za zdaňovací období lze odečíst až 13 000 Kč, přičemž jedná-li se o poplatníka, který je osobou s těžším zdravotním postižením, lze odečíst až 15 000 Kč.

Podle výše uvedeného zákona o uznávání výsledků dalšího vzdělávání je dalším vzděláváním takové vzdělávání, které není počátečním vzděláváním, tj. nejedná se o vzdělávání v rámci školského systému. Za počáteční vzdělávání se považuje také studium v akreditovaných studijních programech vysokých škol nebo jejich součástí. Jedná se o jednu ze skutečností, která oslabuje motivační funkci k dalšímu vzdělávání dospělých poplatníků a propojení počátečního a dalšího vzdělávání, ke kterému by mělo předmětné daňové zvýhodnění přispívat. V rámci tohoto daňového odpočtu je možné uplatnit pouze úhrady za závěrečnou zkoušku a nikoli úhrady za samotné další vzdělávání, což rovněž vede k tomu, že předmětný daňový odpočet dostatečně neplní funkci motivovat dospělou populaci v České republice k dalšímu vzdělávání. Žádné jiné úhrady a poplatky na vzdělání, které nejsou v režimu zákona o uznávání výsledků dalšího vzdělávání nelze v rámci této nezdanitelné části základu daně uplatnit.

Vzhledem ke skutečnosti, že ustanovení zvláštních právních předpisů upravující vzdělávání, hodnocení a ověřování výsledků vzdělávání, profesní přípravu nebo podmínky způsobilosti a hodnocení a uznávání odborné kvalifikace a jiné způsobilosti pro zahájení závislé nebo nezávislé regulované činnosti a pro její výkon na území České republiky nejsou zákonem o uznávání výsledků dalšího vzdělávání dotčena (viz § 1 odst. 2 zákona o uznávání výsledků dalšího vzdělávání), paralelně zde existuje řada dalších právních předpisů upravujících vzdělávání a požadavky na odbornou způsobilost a její ověřování. Zcela jistě tedy existují i další formy studia sloužící k doplnění, zvýšení, rozšíření, prohloubení či změně kvalifikace v podobě školení, kurzů, programů a dalších vzdělávacích aktivit zakončených vydáním osvědčení, certifikátu či diplomu o jejich absolvování, které mají ambice zvýšit uplatnitelnost a konkurenceschopnost poplatníků na trhu práce, avšak nenaplňují podmínky pro uplatnění úhrad za jejich vykonání jako nezdanitelných částí základu daně ve smyslu § 15 odst. 8 zákona o daních z příjmů.

Přestože zákon o uznávání výsledků dalšího vzdělávání rozšířil možnosti poplatníků získávat ověření a uznávání výsledků dalšího vzdělávání pro novou kvalifikaci a zlepšovat tak jejich uplatnění a konkurenceschopnost na trhu práce, je skutečné využití tohoto daňového zvýhodnění, nejen v důsledku úzkého navázání na tento zákon, relativně omezené a současně představuje nesystémovou daňovou výjimku prohlubující nerovnost mezi daňovými poplatníky. Zrušení ustanovení § 15 odst. 8 zákona o daních z příjmů představuje žádoucí redukci nesystémových daňových výjimek s pozitivním rozpočtovým dopadem, přispívá k naplnění obecných principů jednoduchosti, transparentnosti a neutrality daní z příjmů, a zároveň realizuje jeden z cílů Programového prohlášení vlády České republiky pro oblast veřejných financí, tj. cestou rozpočtových úspor směřovat ke stabilitě veřejných financí.

V návaznosti na vypuštění § 15 odst. 8 zákona o daních z příjmů se navrhuje vypustit i zvláštní úpravu v § 24 odst. 2 písm. zo) zákona o daních z příjmů, podle kterého je úhrada za zkoušky ověřující výsledky dalšího vzdělávání podle zákona o ověřování a uznávání výsledků dalšího vzdělávání v případě poplatníka s příjmy ze samostatné činnosti daňově uznatelným výdajem do stejné výše, jako je uznatelný odpočet podle § 15 odst. 8 zákona o daních z příjmů. Obecně tedy budou výdaje na uhrazení úhrad za zkoušky ověřující výsledky dalšího vzdělávání v případě poplatníka s příjmy ze samostatné činnosti posuzovány testem podle § 24 odst. 1 zákona o daních z příjmů, tj. musí se jednat o výdaje vynaložené na dosažení, zajištění a udržení zdanitelných příjmů.

V návaznosti na zrušení odstavců 7 a 8 se současně navrhuje legislativně-technická změna spočívající ve změně označení následujícího odstavce.

Daň z příjmů právnických osob

Zvýšení sazby daně z příjmů právnických osob z 19 % na 21 %. Tím se Česká republika přiblíží k evropskému průměru. Navýšení sazby daně o 2 procentní body bude doprovázeno úpravou rozpočtového určení daní u inkasa daní z příjmů, aby tento dodatečný dopad byl 100% příjmem státního rozpočtu.

Energetické daně – zrušení výjimek

| Zemní plyn pro pohon motorů (CNG, LNG) | 264,80 Kč/MWh |

| Bioplyn pro pohon motorů | 264,80 Kč/MWh |

| Zemní plyn pro výrobu tepla | 30,60 Kč/MWh |

| Bioplyn pro výrobu tepla | 30,60 Kč/MWh |

V rámci tzv. Memoranda o dlouhodobé spolupráci v oblasti rozvoje vozidel na zemní plyn pro období do roku 2025 se vláda mimo jiné zavázala nezvýšit sazbu daně ze zemního plynu pro pohon motorů do roku 2025 nad 290 Kč/MWh. Nicméně z uvedeného memoranda jsou možné výjimky, kdy je možné daň zvýšit nad tuto hranici, např. pokud příkladně schodek státního rozpočtu za kalendářní rok přesáhne 1,5 % HDP.

Zákon dlouhodobě nezaznamenává žádné změny. Mezinárodní instituce (např. OECD, EK) připomínkují relativně nízkou sazbu daně nezohledňující externality.

Navržené řešení:

Zrušení osvobození metalurgických a mineralogických procesů od daně ze zemního plynu a některých dalších plynů, daně z pevných paliv a daně z elektřiny.

Omezení uznatelnosti daňových výdajů u hodnotnějších vozidel

Nákup osobních automobilů je v současné zvýhodněn, pokud jsou auta nakupována tzv. „na firmy“. Jedná se o daňově uznatelný náklad a osobní automobily je tak možné odepisovat jako náklad bez věcného omezení jejich účelnosti a limitu pořizovací ceny. Například v roce 2020 bylo ze 101 nově v České republice registrovaných Ferrari 96 registrováno na firmu. Do roku 2007 platil limit ve výši 1,5 mil. Kč pro odepisování osobního automobilu ze základu daně.

Omezení daňové uznatelnosti při nákupu konvenčních osobních automobilů pro podnikatelské účely na první 2 miliony Kč z ceny vozu. Hlavním důvodem je zamezit situacím, kdy si podnikatelé pořizují luxusní vozy k soukromému užívání, čímž se vytrácí původní záměr daňového zvýhodnění nákupu automobilů a dochází k narušení zásady daňové neutrality.

Podpora elektromobility

V současné době se tzv. mimořádné daňové odpisy uplatňují pro hmotný majetek zařazený v odpisové skupině 1 a 2 a pořízený v letech 2020 až 2023. Automobily, které jsou zařazovány do 2. odpisové skupiny, lze oproti standardnímu režimu odepsat za 24 měsíců, a to rovnoměrně bez přerušení v prvních 12 měsících do 60 % vstupní ceny a následujících 12 měsíců do 40 % vstupní ceny.

V rámci podpory elektromobility a podpoření zájmu poplatníků se navrhuje prodloužení i možnosti uplatňovat mimořádné daňové odpisy, a to pouze pro elektrická vozidla, a to na dobu 5 let (tj. pořízených v letech 2024 až 2028).

Záměrem je v současné ekonomicky obtížné době dočasně podpořit zájem poplatníků o pořízení ekologicky vhodnějšího vozidla, a to tím, že bude umožněno rychlejší uplatnění jeho pořizovací ceny v daňově uznatelných nákladech a v důsledku toho i dočasné snížení základu daně.

Úprava sazby nemocenského pojištění pro zaměstnance

Do roku 2008 vyplácely dávku nemocenské od 1. dne nemoci orgány sociálního zabezpečení. Sazba nemocenského pojištění pro zaměstnavatele byla 3,3 %, pro zaměstnance 1,1 %. Legislativními změnami došlo k úpravě způsobu vyplácení tak, že zaměstnavatel začal vyplácet v prvních 14 dnech nemoci náhradu mzdy a v souvislosti s tím se mu sazba snížila na 2,3 %. V návaznosti na zavedení tzv. superhrubé mzdy se přistoupilo ke snížení sazby u zaměstnanců na 0 %. Snížení sazby nemocenského pojištění pro zaměstnance v roce 2009 vedlo k nerovnováze systému nemocenského pojištění. Sazba nemocenského pojištění placená zaměstnavateli se v roce 2019 snížila z 2,3 % vyměřovacího základu na 2,1 % jako kompenzace za zrušení karenční doby. Díky tomuto kroku a zavedení dalších dávek nemocenského pojištění (např. zavedení a poté prodloužení otcovské či zavedení pečovatelské dovolené) vykazuje od roku 2019 účet nemocenského pojištění záporné saldo, v roce 2022 zhruba -8 mld. Kč.

Znovuzavedení nemocenského pojištění zaměstnanců ve snížené výši 0,6 %. Zavedením tohoto opatření se očekává vyrovnání bilance účtu nemocenského pojištění.

| Sazby nemocenského pojištění (v %) | do 2008 | 2009 – 30. 6. 2019 | od 1. 7. 2019 | od 2024 |

| Zaměstnavatel | 3,3 | 2,3 | 2,1 | 2,1 |

| Zaměstnanec | 1,1 | 0 | 0 | 0,6 |

Modelový příklad: Průměrná hrubá mzda za rok 2022 dle Českého statistického úřadu činí 40 353 Kč měsíčně, dopady na čistý příjem takového zaměstnance jsou 242 Kč měsíčně (0,6 %).

Minimální globální efektivní zdanění velkých korporací

V rámci pokračujícího úsilí o ukončení daňových praktik nadnárodních skupin, které jim umožňují přesouvat zisky do států, kde nepodléhají žádnému nebo jen nízkému zdanění, rozšířila OECD soubor mezinárodních daňových pravidel s cílem zajistit, aby nadnárodní skupiny platily spravedlivý podíl daní bez ohledu na to, kde působí. Tato pravidla byla posléze zakotvena na úrovni Evropské unie směrnicí Rady EU 2022/2523 o zajištění globální minimální úrovně zdanění nadnárodních skupin podniků a velkým vnitrostátních skupin v Unii, která byla schválena dne 14. 12. 2022. Vzhledem k tomu, že tato směrnice zavádí komplexní pravidla, která v současné době nejsou v právním řádu České republiky zakotvena, a vzhledem k tomu, že Česká republika je povinna směrnici implementovat, je nezbytné přijmout příslušnou úpravu.

Cílem je zastavit soutěž mezi jednotlivými státy týkající se různých sazeb daní z příjmů právnických osob tím, že bude zavedena jednotná minimální daňová sazba, zajistit rovné podmínky pro entity po celém světě a umožnit jednotlivým státům lépe chránit jejich základy daně. K zajištění výše uvedeného byl vytvořen systém dvou vzájemně propojených pravidel (tzv. „pravidla GloBE“ z angl. Global Anti-Base Erosion), jejichž prostřednictvím budou vybírány dorovnávací daně. Cílem zaváděných dorovnávacích daní je zajistit minimální efektivní úroveň zdanění velkých nadnárodních skupin a velkých vnitrostátních skupin, které mají roční výnosy 750 mil. EUR nebo více, ve dvou ze čtyř předchozích účetních období předcházejících zdaňovacímu období. Úroveň minimálního efektivního zdanění je v souladu se směrnicí stanovena ve výši 15 %. Navržené řešení bude realizováno cestou samostatného legislativního návrhu – návrhem zákona o dorovnávacích daních pro účely zajištění minimální úrovně zdanění velkých nadnárodních skupin a velkých vnitrostátních skupin.

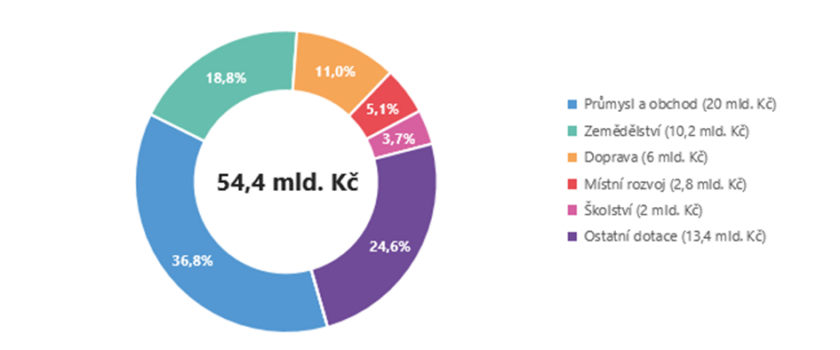

Snížení národních dotací

Současná situace je nesystémová a nepřehledná. Vytratil se původní záměr dotací snižovat regionální či jiné nerovnosti (sociální, zdravotní, vzdělávací aj.). Postupně se z národních dotačních titulů stal fenomén, který pokřivuje tržní prostředí zejména ve prospěch velkých firem. Počet národních dotačních titulů navíc neúměrně roste a s tím narůstá i nákladná administrativa na jejich poskytování, což dlouhodobě potvrzují výroční zprávy Nejvyššího kontrolního úřadu. Klesá také efektivnost využívání národních dotací, které v mnoha případech nežádoucím způsobem udržují či vytvářejí projekty, které nejsou životaschopné a nemají reálný ekonomický smysl.

Snížení národních dotačních titulů průřezově na většině ministerstev pro roky 2024 a 2025 v celkové výši 54,4 mld. Kč.

Snížení spolufinancování z fondů Evropské unie zvýšením spoluúčasti příjemců

Je zřejmé, že existuje potenciál pro nalezení úspor přenesením břemene podílu spolufinancování ze státního rozpočtu na konečné příjemce. Zejména pak u zapojení územně samosprávných celků jako složky veřejných rozpočtů, která vykazuje stabilně miliardové přebytky, a to za současného nevyužití investičního potenciálu.

Celkový objem spolufinancování pro programovací období 2021-2027 činí 67,6 mld. Kč. Z toho 41,9 mld. Kč připadá na organizační složky státu a jejich příspěvkové organizace a státní fondy.

Snížení podílu státního rozpočtu na spolufinancování z fondů Evropské unie zvýšením spoluúčasti konečných příjemců dotací v přechodových regionech a více rozvinutém regionu Praha.

Změna sazeb daně z přidané hodnoty a redukce jejich počtu

Zákon o dani z přidané hodnoty obsahuje celkem 3 sazby daně: základní 21 %, první sníženou 15 % a druhou sníženou 10 %.

Redukce počtu sazeb daně z přidané hodnoty (dále též „DPH“) na základní 21 % a sníženou 12 %. Přesunutí vybraného zboží a služeb ze snížené do základní sazby daně z přidané hodnoty. Knihy budou nově osvobozeny od daně.

Hlavním cílem tohoto opatření je zjednodušení systému DPH sjednocením dvou snížených sazeb (15 % a 10 %) do jedné společné ve výši 12 %. Opatření povede k vyšší efektivnosti a transparentnosti systému DPH, omezení příležitostí k daňové optimalizaci a v neposlední řadě k odstranění absurdit jako v případě aplikace tří různých sazeb DPH u točeného piva.

Sjednocením snížených sazeb DPH ve výši 12 % se současně snižuje DPH (a tím i inkaso veřejných rozpočtů) u řady aktuálně citlivého zboží a služeb jako např. u potravin s výjimkou většiny nápojů, léků či stavebních prací, dětských autosedaček nebo pohřebních služeb. Speciální položkou jsou knihy, které se navrhuje daní z přidané hodnoty vůbec nezatěžovat. Naopak položky bez prokazatelného sociálního či zdravotního významu, které byly v minulosti zařazeny do snížené sazby v reakci na skutečnosti, které již pominuly (covidová krize, zákonem stanovená povinnost evidence tržeb), se navrhuje přesunout do základní sazby DPH. Konkrétně se jedná o kadeřnické a holičské služby, točené pivo, služby autorů a umělců, sběr, přeprava a skládkování komunálního odpadu, opravy obuvi, kožených výrobků a kol, úklidové práce, palivové dřevo, některá periodika. Ostatní položky z některé ze dvou snížených sazeb zůstávají ve sjednocené snížené sazbě 12 %, výjimku tvoří pouze řezané květiny a dekorativní listoví a dovoz uměleckých děl, sběratelských předmětů a starožitností. Ze základní do snížené sazby DPH se přesouvá pouze příležitostná hromadná autobusová doprava osob.

Rozpočtově negativní souhrnný dopad všech navržených úprav systému DPH vytváří současně protiinflační stimul.